Rischi legati a una correzione del mercato immobiliare e ipotecario 2019

Il forte aumento dei tassi di sfitto per gli immobili residenziali a reddito e la prosecuzione dell’intensa attività edilizia acui-scono i rischi sul mercato immobiliare e ipotecario svizzero. Le crisi passate hanno evidenziato come soprattutto gli istituti finanziari che ampliano la propria esposizione nella fase avanzata di un ciclo congiunturale siano particolarmente esposti ai rischi di un successivo rallentamento economico.

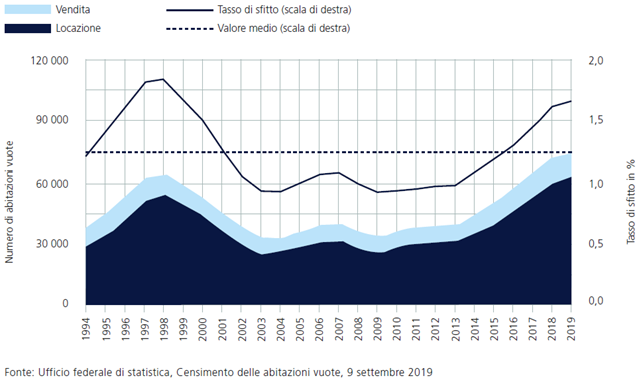

I tassi negativi celano il pericolo che si venga a creare una bolla in diverse classi d’investimento e in particolare sul mercato immobiliare. Lo scoppio improvviso di una bolla sui prezzi può comportare pesanti ripercussioni per il mercato finanziario, soprattutto nel caso in cui gli attivi siano stati finanziati con capitale di terzi. Questa dinamica tocca in modo particolare il mercato immobiliare. A causa del perdurare dei bassi tassi d’interesse, gli investitori sono sempre più alla ricerca di rendi-menti più elevati. Per tale motivo, nonostante il crescente numero di abitazioni vuote e il calo dei canoni di locazione, investono in modo accentuato in immobili. Peraltro, in questo modo gli investitori accettano consapevolmente rendimenti iniziali sempre più bassi e al contempo spingono i prezzi immobiliari al rialzo. Di pari passo cresce anche il rischio che, in caso di aumento dei tassi, le valutazioni scendano sensibilmente, con una conseguente violazione dei requisiti relativi al valore di anticipo per i finanziamenti con capitale di terzi. A sua volta, ciò produce effetti negativi sulla dotazione di capita-le dei finanziatori. In aggiunta, il perdurare dell’attività edilizia a pieno regime e il calo dell’immigrazione netta si traduco-no in un eccesso di offerta per gli immobili residenziali. Pur con differenze marcate a livello regionale, i tassi di sfitto per gli appartamenti in locazione si collocano sui massimi storici (cfr. grafico), ponendo sotto pressione i canoni di locazione e quindi i rendimenti degli investimenti. Di conseguenza crescono gli squilibri, di pari passo con i rischi di futuri crolli sostan-ziali dei prezzi nell’ambito degli immobili a reddito. Per le abitazioni di proprietà i tassi di sfitto sono invece rimasti relati-vamente costanti negli scorsi anni. In questo segmento la problematica di un eccesso di offerta appare dunque meno accentuata.

Le conseguenze di una crisi immobiliare e di forti correzioni dei prezzi potrebbero essere significative:

- Aumento delle perdite in materia di crediti: una domanda stagnante di abitazioni in locazione si traduce in un eccesso di offerta. I tassi di sfitto aumentano e i canoni finiscono sotto pressione, con un conseguente calo dei proventi degli inve-stitori. Ciò si tradurrebbe in un aumento delle perdite in materia di crediti, a cui le banche dovrebbero fare fronte attin-gendo ai fondi propri.

- Oscillazioni nel patrimonio vincolato delle assicurazioni: oltre al settore bancario, anche le imprese di assicurazione risen-tono negativamente del calo dei prezzi immobiliari. Poiché nel patrimonio vincolato vengono computati i valori di mer-cato, una flessione dei prezzi avrebbe ripercussioni dirette sulla copertura degli impegni attuariali. Gli assicuratori di di-mensioni maggiori potrebbero essere chiamati a gestire oscillazioni di portata miliardaria nei propri patrimoni vincolati. Le potenziali fluttuazioni patrimoniali esercitano inoltre un’influenza diretta sui requisiti patrimoniali a carico degli assi-curatori: in presenza di una volatilità più elevata, questi ultimi devono infatti disporre di una dotazione di capitale mag-giore secondo i calcoli della solvibilità ai sensi del Test svizzero di solvibilità (SST).

- Cali delle valutazioni per i fondi immobiliari: una flessione dei prezzi immobiliari comporterebbe anche conseguenze diret-te sui bilanci e sui conti economici dei fondi immobiliari che investono sul mercato svizzero. Il calo del valore venale sareb-be quindi causa di svalutazioni. Per contro, i livelli di indebitamento con capitale di terzi subirebbero un aumento.

Il mercato immobiliare e ipotecario è da anni un tema di attualità nell‘attività di vigilanza, anche se in un primo mo-mento i riflettori erano puntati sul segmento delle abitazioni ad uso proprio, mentre attualmente l’attenzione si concentra soprattutto sul mercato e sui portafogli creditizi per gli immobili a reddito. La FINMA continuerà a mantenere alta la soglia di attenzione in questo campo, intensificando altresì la vigilanza soprattutto sugli istituti finanziari che presentano una crescita particolarmente elevata degli affari ipotecari. Presso le banche viene inoltre riservata un’attenzione speciale agli sviluppi nel segmento «buy to let», ovvero l’acquisto di immobili da parte di privati per la successiva locazione degli stessi. Questo ambito non è infatti assoggettato alle nuove e più stringenti regole di autodisciplina delle banche. Nel campo dell’asset management la FINMA analizzerà con particolare cura la gestione del rischio dei fondi immobiliari. In ambito assicurativo l’Autorità di vigilanza condurrà uno stress test per ottenere indicazioni circa l’influenza degli immobili e delle ipoteche detenuti nei portafogli sulla solvibilità delle imprese di assicurazione. La FINMA intende inoltre sottoporre ad analisi le procedure esterne di stima utilizzate dalle imprese di assicurazione per la valutazione degli immobili, al fine di individuare possibili rischi di modello in ambito assicurativo.

(Dal Monitoraggio dei rischi 2019)