Risque de crédit: hypothèques 2022

En octroyant des crédits hypothécaires, les établissements assujettis s’exposent à un risque de crédit à deux égards: d’une part, le client peut se trouver dans l’impossibilité d’honorer ses obligations en matière d’intérêts et d’amortissement, entraînant une défaillance de crédit pour l’établissement prêteur. D’autre part, la valeur du bien immobilier servant de garantie peut chuter au moment de la défaillance et provoquer des pertes. Le risque de défaillance est d’autant plus faible que la capacité financière est bonne. Le risque de subir une perte importante en cas de défaillance augmente lorsque les prix de l’immobilier s’effondrent en période de crise. Il est possible de réduire ce risque en évitant un taux de nantissement excessif et en exigeant un apport suffisant en fonds propres de la part du preneur de crédit. Les prescriptions relatives au taux de nantissement sont définies par l’autorégulation du secteur bancaire. Les prescriptions correspondantes pour le financement d’immeubles de rendement ont été durcies au 1er janvier 2020. Il n’existe par contre aucune prescription quantitative contraignante concernant la capacité financière.

Les risques liés à la capacité financière ont augmenté ces quatre dernières années lors de l’octroi de nouvelles hypothèques aussi bien pour le financement de logements en propriété que pour celui d’immeubles résidentiels de rendement. Cela s’explique d’une part par le fait qu’une capacité financière moindre a été acceptée dans les deux segments. La FINMA a ainsi observé lors de contrôles sur place ou dans le cadre de demandes adressées aux assujettis que les critères d’octroi de crédit appliqués étaient parfois souples. D’autre part, la proportion de crédits hypothécaires à taux variable a nettement augmenté suite à la forte hausse des taux d’intérêt sur les échéances longues, ce qui renforce à son tour encore les risques liés à la capacité financière.

Les valeurs de nantissement pour les nouveaux financements de logements en propriété sont restées stables ces dernières années. Dans le segment des immeubles résidentiels de rendement, la proportion de valeurs de nantissement élevées a en revanche diminué du fait du durcissement des directives de l’autorégulation.

Le volume total de créances hypothécaires s’est encore inscrit en hausse mais le rythme de croissance a légèrement ralenti par rapport à l’année dernière. Pour la première fois depuis 2008-2009, le rapport entre le volume des créances hypothécaires et le produit intérieur brut n’a pas augmenté, ce qui s’explique notamment par la reprise de l’économie après la pandémie de COVID-19. La part des financements d’objets destinés à être mis en location n’a cessé de diminuer depuis le troisième trimestre 2021, probablement en raison de la forte hausse des taux d’intérêt hypothécaires, surtout pour les échéances longues.

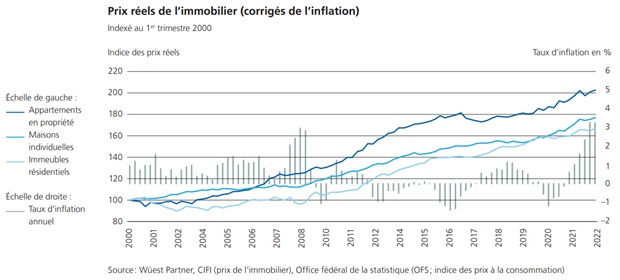

En ce qui concerne les logements en propriété, la dynamique de croissance a légèrement ralenti récemment. La hausse marquée des coûts de financement devrait avoir un effet modérateur sur la demande de crédits hypothécaires. Mais la demande reste cependant nettement excédentaire en raison de la rareté des biens disponibles à l’achat, de sorte que les prix corrigés de l’inflation ont encore augmenté (voir figure «Prix réels de l’immobilier»), ce qui indique une situation de surchauffe.

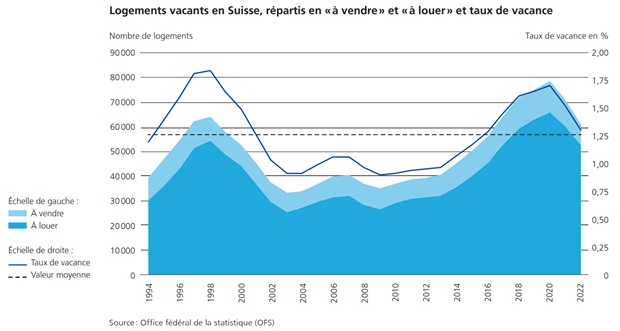

Les prix des immeubles résidentiels de rendement sont aussi repartis nettement à la hausse après une phase de stagnation entre début 2021 et mi-2022, aussi en ce qui concerne les prix corrigés de l’inflation (voir figure «Prix réels de l’immobilier»). Comme l’immigration importante renforce la demande de logements locatifs tandis que l’offre est en recul, les loyers proposés ont encore augmenté. Parallèlement, le taux de vacance a encore baissé (voir figure «Logements vacants en Suisse»). L’augmentation des revenus locatifs qui en résulte alimente la demande d’immeubles résidentiels de rendement de la part des investisseurs, malgré la hausse des taux hypothécaires. Le marché des utilisateurs et celui des investisseurs évoluent en parallèle pour la première fois depuis des années et la hausse des prix s’explique par la demande. La fin de l’environnement de taux d’intérêt négatifs ouvre toutefois de nouvelles alternatives d’investissement pour les investisseurs. L’envolée des prix des matériaux de construction devrait quant à elle se répercuter de manière défavorable sur les projets de développement et donc sur l’offre.

Les conséquences d’une crise immobilière seraient considérables pour la place financière suisse. En cas de recul sensible des prix immobiliers, la couverture des crédits hypothécaires serait beaucoup moins élevée que prévu lors de l’octroi, ce qui se traduirait par des pertes pour les établissements prêteurs. Les tests de résistance de la FINMA révèlent qu’une crise immobilière accompagnée de fortes corrections de prix pourrait entraîner des pertes de plusieurs dizaines de milliards de francs pour les banques. En cas de crise immobilière grave, certaines banques détiendraient trop peu de fonds propres destinés à absorber les pertes pour leur portefeuille hypothécaire et ne seraient pas en mesure de supporter les pertes correspondantes. La capitalisation des banques revêt une grande importance compte tenu du volume globalement élevé des crédits hypothécaires. À la demande de la BNS et après consultation de la FINMA, le volant anticyclique de fonds propres a été réactivé à la fin septembre 2022. Celui-ci permet d’augmenter les réserves de fonds propres des banques prêteuses.

En cas de crise, les entreprises d’assurance subiraient aussi des pertes importantes dans leurs portefeuilles hypothécaire et immobilier. Pour les fonds immobiliers, des corrections de prix provoqueraient des pertes d’évaluation et les sorties de fonds qui en résultent, ce qui pourrait entraîner des problèmes de liquidités.

(Extraits du Monitorage des risques 2022)