Immobilienmarkt immer noch angespannt 2013

Im Sommer 2012 ergänzte die Schweizerische Bankiervereinigung (SBVg) ihre Selbstregulierung zur Hypothekarvergabe: Wer ein Haus kaufen will, muss nun mindestens zehn Prozent des Belehnungswertes mit «harten» Eigenmitteln erbringen, die nicht aus Pensionsansprüchen bestehen. Zusätzlich ist der Belehnungsgrad innerhalb von 20 Jahren auf zwei Drittel zu reduzieren. Ziel ist es, im Fall eines moderaten Immobilienpreisverfalls Verluste für den Hypothekargeber zu verhindern, ebenso wie eine übermassige Minderung der Pensionsansprüche der Käufer. Die FINMA genehmigte die neuen Mindestanforderungen der SBVg bei Hypothekarfinanzierungen als aufsichtsrechtlichen Mindeststandard.

Zudem hat der Bundesrat im Februar 2013 den antizyklischen Kapitalpuffer eingeführt. Per 1. September 2013 müssen Banken zusätzliches Kernkapital im Wert von einem Prozent ihrer risikogewichteten Hypotheken auf inländische Wohnliegenschaften halten.

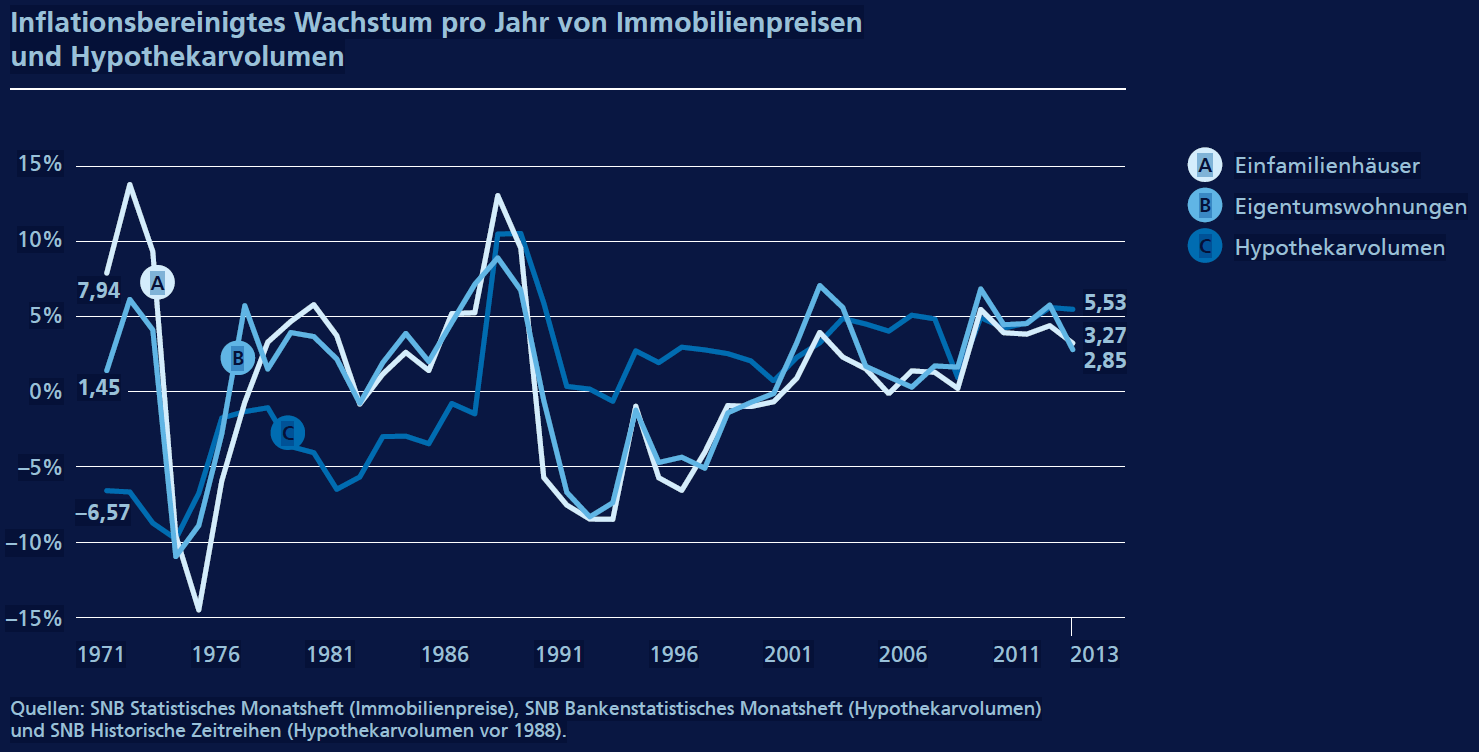

Leichte Verlangsamung auf hohem Niveau

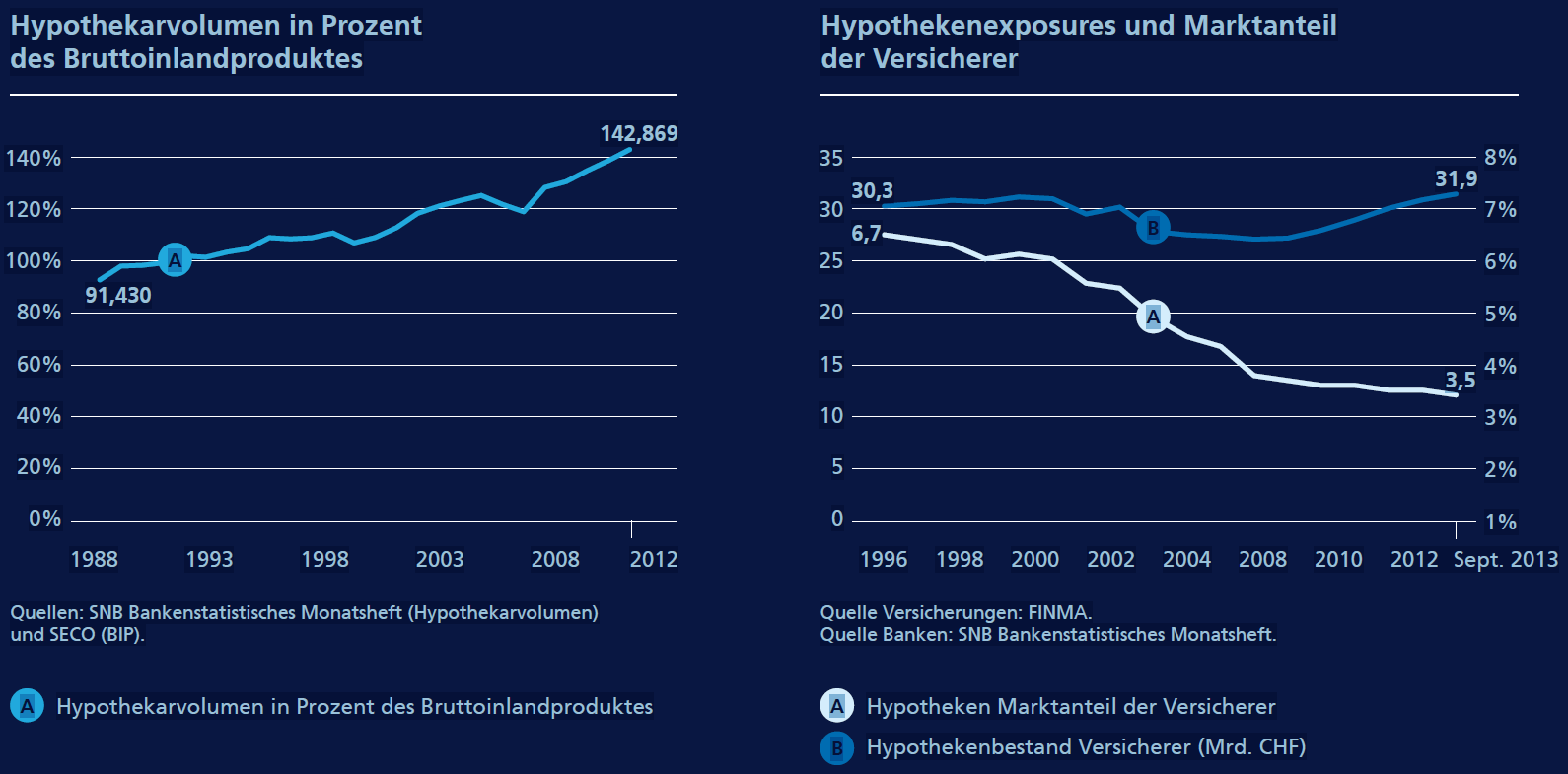

Unter dem Einfluss von Selbstregulierung, antizyklischem Kapitalpuffer und einem leichten Anstieg des allgemeinen längerfristigen Zinsniveaus sanken die Wachstumsraten von Hypothekarvolumen bis zur Jahresmitte 2013 leicht auf nun unter fünf Prozent. Sie liegen damit jedoch immer noch deutlich über dem Wachstum des Bruttoinlandproduktes (BIP).

Aufbau von Risiken wegen langsamer Amortisation

Im aktuellen Tiefzinsumfeld sind Zinszahlungen und Amortisation weitgehend tragbar. Normalisiert sich jedoch das Zinsniveau, kann es schnell zu Tragbarkeitsengpässen und Kreditausfällen kommen. Je später die Zinskorrektur nach oben stattfindet, desto grösser werden – ohne ausreichende Gegenmassnahmen – die aufgebauten Risiken.

Erschwerend kommt hinzu, dass wegen der bestehenden Steueranreize die Hypotheken trotz tiefer Zinsen nur langsam amortisiert werden. So hat die Hypothekarverschuldung in der Schweiz mit 140 Prozent des BIP inzwischen einen im internationalen Vergleich sehr hohen Wert erreicht. Diesem hohen Prozentsatz stehen Vermögen gegenüber, die oft illiquide und somit nur bedingt zur kurzfristigen Tilgung von Hypothekarschulden verfügbar sind. Eine konsequentere Amortisation wäre wünschenswert.

Höhere Leerstandsquote als Gefahr

Besondere Risiken bestehen zudem bei Renditeliegenschaften: Angesichts historisch tiefer Bruttoanfangsrenditen wäre die Tragbarkeit hier nicht nur bei einem Zinsanstieg schnell gefährdet, sondern auch bei höheren Leerstandsquoten.

Vermehrte Kontrollen der FINMA

Der verschärften Risikolage trug die FINMA mit spezifisch auf den Hypothekarmarkt fokussierten Vor- Ort-Kontrollen und Stresstests Rechnung. Dabei wurden die Auswirkungen eines raschen Zinsanstiegs auf die Erträge und das Eigenkapital simuliert. Angenommen wurde zugleich ein Rückgang der Immobilienpreise und ein sich wirtschaftlich verschlechterndes Umfeld.

Vor-Ort-Kontrollen führte die FINMA 2013 bei sechs Banken durch. Um sich ein präzises Bild von der Hypothekenvergabe zu verschaffen, konzentrierte sich die FINMA dabei nicht nur auf die Finanzierung von selbstbewohnten Objekten, sondern auch auf Renditeliegenschaften im Wohnbereich.

Schweizer Versicherer im Hypothekarund Immobilienmarkt

Die FINMA beobachtet das Engagement der Versicherer im Schweizer Immobilienmarkt sehr genau und führt sowohl in den Hypothekar- als auch in den Immobilienportfolios der Schweizer Versicherungsunternehmen ein halbjährliches Monitoring durch.

Der Marktanteil der Assekuranz am gesamten Schweizer Hypothekarmarkt liegt unter vier Prozent. Hypotheken machen durchschnittlich lediglich sechs Prozent der Kapitalanlagen der Versicherer aus; das ist deutlich weniger als im Jahr 1996 (zehn Prozent). Belehnt sind diese Hypotheken im Durchschnitt mit 52 Prozent (brutto, ohne Sicherheiten), also deutlich unter der Grenze, die die FINMA festgelegt hat. Über 90 Prozent der Hypotheken von Versicherungen sind im ersten Rang, über 31 Prozent beinhalten Zusatzsicherheiten und über 32 Prozent werden amortisiert. Wegen der niedrigen Zinsen verlangen die Kunden nach Festhypotheken. Entsprechend sind über 90 Prozent der Hypotheken von Versicherern fest verzinslich mit einer durchschnittlichen Restlaufzeit von vier bis fünf Jahren.

Versicherungsgesellschaften hielten 2013 Immobilien im Wert von 50,5 Milliarden Schweizer Franken direkt in ihren Beständen, meist Renditeliegenschaften. Dieser Wert ist in den letzten Jahren gewachsen. Relativ gesehen, nahm der Anteil der direkt gehaltenen Immobilien an den gesamten Kapitalanlagen der Versicherer in den vergangenen fünf Jahren jedoch leicht ab. Er beträgt gegenwärtig durchschnittlich 11,2 Prozent für Lebens- und sechs Prozent für Schadenversicherer. Die Versicherer unterliegen bei ihren Direktinvestitionen in den Immobilienmarkt den Vorgaben der FINMA zu Objektarten und Bewertungen.

Entwicklung am Schweizer Immobilien- und Hypothekarmarkt

(Aus dem Jahresbericht 2013)