Kapitalanforderungen an systemrelevante Banken

Systemrelevante Banken müssen über mehr regulatorisches Kapital als übrige Banken verfügen, um widerstandsfähiger gegenüber unerwarteten Verlusten aus der laufenden Geschäftstätigkeit zu sein und um diese Verluste abfedern zu können (sogenanntes Going-Concern-Kapital). Daneben haben diese Banken zusätzliche verlustabsorbierende Mittel für den Krisenfall bereitzustellen (sogenannte Gone-Concern-Mittel). Die Going- und die Gone-Concern-Anforderungen zusammen ergeben das Total des verlusttragenden Kapitals (Total Loss-Absorbing Capacity, TLAC).

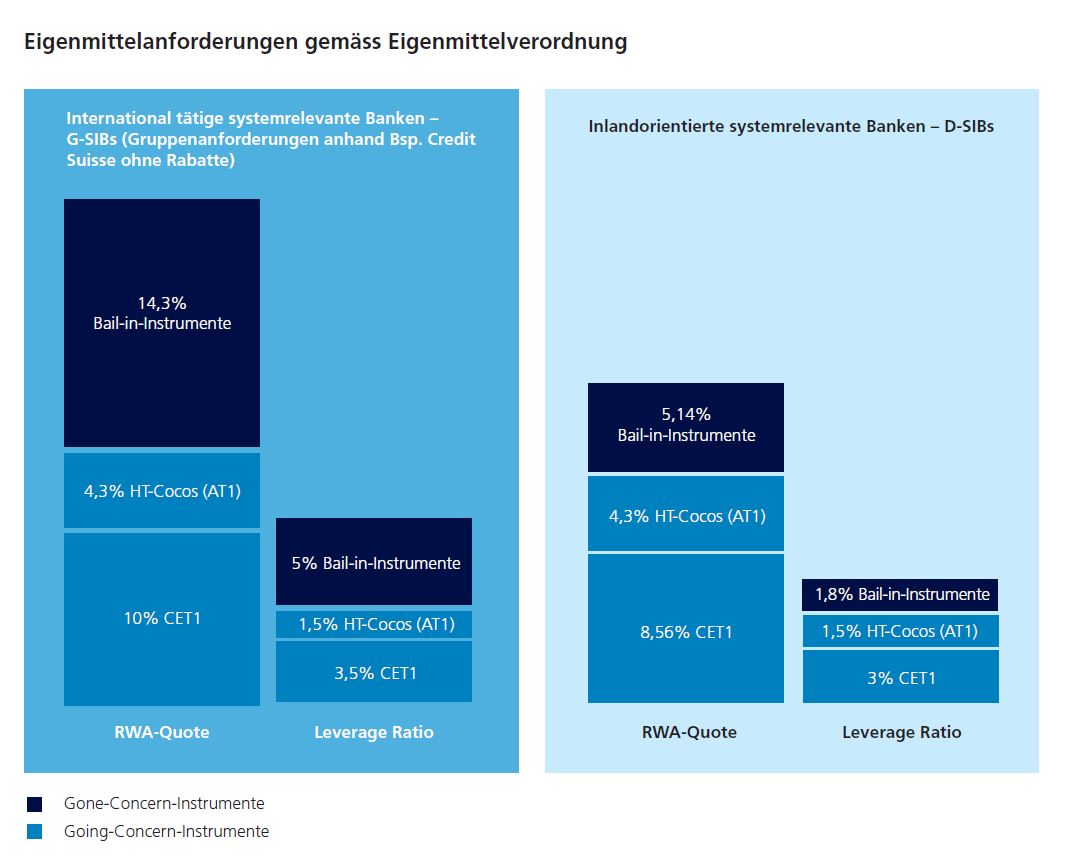

In der Schweiz bestehen im Einklang mit den internationalen Standards zwei Arten von Kapitalanforderungen: Die gewichteten Anforderungen werden als Prozentzahl der risikogewichteten Aktivpositionen berechnet (RWA-Quote, Risk Weighted Assets). Daneben gelten Anforderungen in Bezug auf die ungewichtete Eigenmittelquote, die als Prozentzahl des Gesamtengagements berechnet wird (Leverage Ratio, LR). Die LR-Anforderung dient als Sicherheitsnetz.

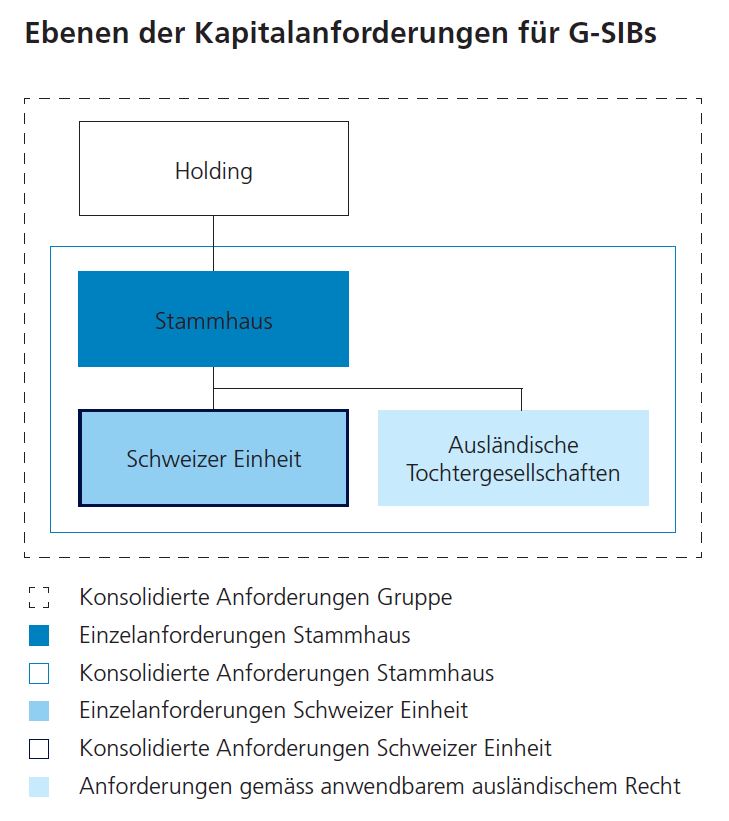

Kapitalanforderungen in der Gruppenstruktur

Die UBS muss in ihrer Gruppenstruktur Kapitalanforderungen auf folgenden Ebenen erfüllen:

Anforderungen an die Gruppengesellschaften, in welchen die für die Schweiz systemrelevanten Funktionen konzentriert sind (UBS Switzerland AG , nachfolgend als "Schweizer Einheit" bezeichnet)

Anforderungen auf Einzelinstitutsstufe sowie konsolidiert für das Stammhaus (UBS AG)

Anforderungen an die konsolidierte Gruppe als Ganzes

Für die ZKB gelten die Anforderungen konsolidiert für die Gruppe und einzeln für das Stammhaus. Auch bei der Raiffeisen gelten die Anforderungen sowohl für die Gruppe konsolidiert als auch für die Raiffeisen Schweiz als zentrale Organisation im Genossenschaftsverbund. Bei der PostFinance sind lediglich die Anforderungen an das Stammhaus von Bedeutung, da diese keine für eine Konsolidierung relevante Gruppengesellschaft aufweist.

Kapitalhöhe

Die Going-Concern-Kapitalanforderungen für alle systemrelevanten Banken bestehen aus den folgenden drei Elementen:

- Sockelanforderungen von 12,86 Prozent RWA-Quote und 4,5 Prozent Leverage Ratio

- Zuschläge für den Marktanteil im inländischen Kredit- und Einlagengeschäft und für die Grösse der Bank berechnet am Gesamtengagement

- Antizyklische Kapitalpuffer (anwendbar für alle Banken)

Die Anforderungen an die Gone-Concern-Mittel für die inlandorientierten systemrelevanten Banken betragen mindestens 40 Prozent ihrer Going-Concern-Kapitalanforderungen. Im Gegensatz dazu hat die Schweizer Einheit der UBS Gone-Concern-Mittel im Umfang von 62 Prozent ihrer Going-Concern-Anforderungen zu halten. Die Gone-Concern-Anforderungen für die konsolidierte Gruppe der UBS beträgt 100 Prozent ihrer Going-Concern-Kapitalanforderungen abzüglich Rabatten, die von der FINMA für Verbesserungen der Resolvability über die gesetzlichen Anforderungen hinaus gewährt werden. Die Gone-Concern-Anforderungen für das Stammhaus der UBS auf Einzelinstitutsstufe ergeben sich aus der Summe der folgenden Elemente:

Die an die Tochtergesellschaften des Stammhauses weitergegebenen zusätzlichen verlustabsorbierenden Mittel

75 Prozent der Gesamtkapitalanforderung für die Risiken des Stammhauses als Einzelinstitut gegenüber Dritten

30 Prozent der für das Stammhaus als konsolidiert geltenden Gone-Concern-Anforderung

Die 30 Prozent, welche das Stammhaus bezogen auf die als konsolidiert geltenden Gone-Concern-Anforderungen zu halten hat, stellen einen Puffer dar, der im Krisenfall flexibel unter anderem für die Rekapitalisierung der Tochtergesellschaften zur Verfügung stehen soll.

Kapitalqualität

Die Going-Concern-Anforderungen sind mit hartem Kernkapital zu erfüllen. Nur im Umfang von maximal 4,3 Prozent RWA-Quote bzw. 1,5 Prozent Leverage Ratio können sie mit zusätzlichem Kernkapital (sogenanntem Additional Tier 1 Capital, AT1) erfüllt werden. Dabei handelt es sich um unbefristete Schuldinstrumente, die gemäss Vertrag abgeschrieben oder in hartes Kernkapital (Common Equity Tier 1 Capital, CET1) umgewandelt werden, wenn das harte Kernkapital der Bank 7 Prozent der RWA-Quote unterschreitet. Diese Instrumente werden gemeinhin als Wandlungskapital mit hohem trigger bezeichnet (high-trigger contingent convertible/write-off bonds, HT-Cocos). Sie absorbieren Verluste in der Regel bereits vor einem Bail-in.

Die Gone-Concern-Anforderungen werden grundsätzlich mit Bail-in-Bonds erfüllt. Dabei handelt es sich um Schuldinstrumente, die im Rahmen eines Sanierungsverfahrens in Eigenkapital der Bank gewandelt werden können. Bail-in-Bonds können nur angerechnet werden, wenn sie bestimmte Kriterien erfüllen. Insbesondere müssen sie von der Konzernobergesellschaft ausgegeben werden, grundsätzlich dem Schweizer Recht unterstehen und einem Schweizer Gerichtsstand unterliegen und dürfen nicht verrechenbar oder besichert sein. Zudem haben sie eine unwiderrufliche Klausel zu enthalten, wonach sich die Gläubigerinnen und Gläubiger mit einer allfälligen von der Aufsichtsbehörde angeordneten Wandlung oder teilweisen oder vollständigen Forderungsreduktion (Bail-in) einverstanden erklären.

Bail-in-Bonds dürfen nicht in zu kleiner Stückelung verkauft werden. Dies verhindert den Erwerb dieser risikoreichen Instrumente durch Kleinanlegerinnen und -anleger. Den Banken steht es gemäss Eigenmittelverordnung (ERV) frei, die Gone-Concern-Anforderungen insgesamt oder Teile davon mit CET1- oder AT1-Instrumenten zu erfüllen.

Liquiditätsanforderungen

Die Krise der Credit Suisse von 2022 und 2023, die Covid-19-Pandemie sowie die globale Finanzkrise von 2007 und 2008 haben die Bedeutung der Liquidität von systemrelevanten Banken – und damit für die Finanzstabilität sowie für die Schweizer Volkswirtschaft – aufgezeigt.

Seit dem 1. Juli 2022 ist die angepasste Liquiditätsverordnung (LiqV) in Kraft. Sie sieht erhöhte Liquiditätsanforderungen für systemrelevante Banken mit einer 18-monatigen Übergangsfrist für die Umsetzung vor. Systemrelevanten Banken können mit der Erfüllung dieser Anforderungen Liquiditätsschocks besser absorbieren als andere Banken. Damit können sie ihre Zahlungsverpflichtungen auch in einer aussergewöhnlichen Belastungssituation erfüllen. Zudem soll der Bedarf an Liquidität für eine Sanierung oder Liquidation gedeckt werden. Die bis dahin geltenden Anforderungen waren diesbezüglich ungenügend.

Das neue Regulierungskonzept (Too-big-to-fail) für systemrelevante Banken umfasst Grund- und Zusatzanforderungen. Die Grundanforderungen adressieren Risiken, die in den für alle Banken geltenden Bestimmungen zu wenig berücksichtigt werden. Mit Zusatzanforderungen kann die FINMA zusätzlich institutsspezifische Zuschläge erheben.

Risikoverteilung

Systemrelevante Banken müssen, gleich wie die übrigen Banken, ihre Klumpenrisiken begrenzen. Die generelle Obergrenze für solche Positionen liegt grundsätzlich bei 25 Prozent des Kernkapitals. Die besonderen Anforderungen an systemrelevante Banken liegen darin, dass diese ihr Klumpenrisiko gegenüber anderen systemrelevanten Schweizer Banken sowie G-SIBs (international tätige systemrelevante Banken) je auf 15 Prozent des Kernkapitals zu begrenzen haben.