Die Eidgenössische Finanzmarktaufsicht FINMA veröffentlicht ihre jährliche Beurteilung der Recovery- und Resolution-Planung der systemrelevanten Schweizer Finanzinstitute für das Berichtsjahr 2022. Der Resolution-Bericht bezieht spätere Ereignisse, insbesondere die Fusion von UBS und Credit Suisse, nicht ein.

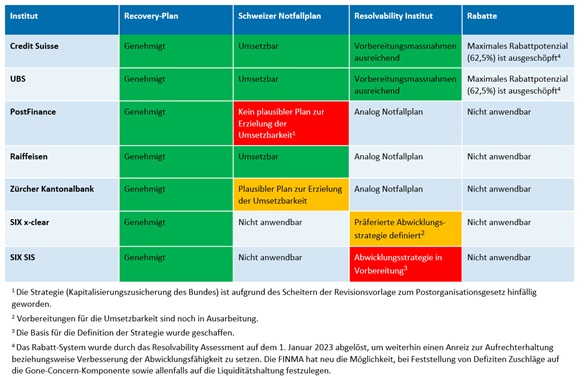

Die FINMA beurteilt jährlich die Fortschritte der Recovery- und Resolution-Planung (Stabilisierungs-, Notfall- und Abwicklungsplanung) der systemrelevanten Finanzinstitute Credit Suisse, UBS, PostFinance, Raiffeisen und Zürcher Kantonalbank sowie der systemisch bedeutsamen Finanzmarktinfrastrukturen SIX x-clear und SIX SIS. Sie veröffentlicht ihre Berichterstattung hierzu seit 2020, so auch 2023, wie in der Bankenverordnung vorgesehen. In der Recovery-Planung zeigen die genannten Institute auf, wie sie sich im Krisenfall stabilisieren können. Die Resolution-Planung soll auf Basis der bestehenden gesetzlichen TBTF-Vorgaben zeigen, wie systemrelevante Institute saniert oder liquidiert werden können (siehe Info-Box unten). Die in der Schweiz systemrelevanten Funktionen müssen dabei aufrechterhalten werden.

Die Institute reichten die Notfallplanungs-Dokumente per Jahresmitte 2022 ein. Die Resolvability-Arbeiten der Grossbanken wurden mit Status per Ende 2022 beurteilt. Die Ereignisse rund um die Credit Suisse im ersten Quartal 2023 werden in der Resolution-Berichterstattung daher nicht berücksichtigt. (Hierzu verweist die FINMA auf die separaten Medienmitteilungen und auf das FINMA-Mediengespräch vom 5. April 2023). Diese Ereignisse werden jedoch im Rahmen der Weiterentwicklung der Recovery- und Resolution-Planung der Institute zukünftig berücksichtigt.

Urban Angehrn, Direktor der FINMA: "Die Bestimmungen für systemrelevante Institute sehen neben den erhöhten Kapital- und Liquiditätsanforderungen auch die Krisenvorbereitung vor. Die Ereignisse rund um die Credit Suisse zeigen, wie wichtig konkrete Vorbereitungen für Krisenfälle sind. So hatten die Behörden mit dem Sanierungsplan und mit dem Notfallplan Optionen auf dem Tisch, die es vor zehn Jahren schlicht nicht gab. Gleichzeitig ist klar, dass es aus der Krise um die Credit Suisse wichtige Lehren für die künftige Krisenvorbereitung zu ziehen gilt. Die FINMA wird ihren Beitrag leisten, damit dies geschieht."

Operationelle Fortschritte der Grossbanken verbessern Resolvability

Die Schweizer Grossbanken konnten im Jahr 2022 mit weiteren operationellen Fortschritten ihre globale Resolvability (Abwickelbarkeit) verbessern. Unter Resolvability versteht man die Schaffung der erforderlichen Bedingungen dafür, dass eine systemrelevante Bank im Fall einer Krise geordnet saniert oder via Konkurs aus dem Markt austreten kann. Die Grossbanken haben ihre Planungen und operationellen Fähigkeiten in den Bereichen "Bewertung" und "Restrukturierung" finalisiert, getestet und auch mit ausländischen Behörden abgestimmt. In den Bereichen "Liquidität" und "Durchführung eines Bail-in" erzielten sie weitere Verbesserungen in der Implementierung. Die Anforderungen im Bereich "operationelle Kontinuität" konnten sie im Wesentlichen erfüllen. Die Schweizer Notfallpläne von Credit Suisse und UBS wurden weiterhin als umsetzbar beurteilt.

Notfallplan von Raiffeisen erstmals umsetzbar – PostFinance ohne Kapitalisierungszusicherung

Der Notfallplan von Raiffeisen entspricht erstmals den Anforderungen an die unterbruchsfreie Weiterführung der systemrelevanten Funktionen bei drohender Insolvenz. Raiffeisen kann ausreichend Kapital bereitstellen, um im Krisenfall rekapitalisiert und weitergeführt zu werden. Der Notfallplan der Zürcher Kantonalbank (ZKB) ist weiterhin noch nicht umsetzbar, da die ZKB für die Rekapitalisierung im Notfall nicht genügend Kapital reserviert hat. Sie hat jedoch damit begonnen, die entsprechenden Mittel durch die Emission von Bail-in-Instrumenten aufzubauen. Die PostFinance muss nach dem Scheitern der Revisionsvorlage zum Postorganisationsgesetz ihre Strategie zur Rekapitalisierung im Notfall neu ausrichten.

Recovery-Pläne der Finanzmarktinfrastrukturen ohne Vorbehalte genehmigt

Bei den Finanzmarktinfrastrukturen hat die FINMA die Recovery-Pläne der zentralen Gegenpartei SIX x-clear sowie des Zentralverwahrers SIX SIS erstmals ohne Vorbehalte genehmigt.

Liquiditätsverordnung in Kraft

Als Teil der Bestimmungen über systemrelevante Institute sind am 1. Juli 2022 die Änderungen der Liquiditätsverordnung in Kraft getreten, mit einer Übergangsfrist bis Anfang 2024. Damit werden die Liquiditätsanforderungen der systemrelevanten Institute weiterentwickelt.

Stand der Arbeiten der Institute per Ende 2022

Was bezweckt die Resolution-Berichterstattung?

Die FINMA legt den Stand der Arbeiten zur Stabilisierungs- und Abwicklungsplanung (Recovery- und Resolutionplanung) für alle systemrelevanten Schweizer Finanzinstitute jährlich in ihrer Resolution-Berichterstattung offen. Damit kommt sie ihrer in der Bankenverordnung festgeschriebenen Verpflichtung (vgl. Art. 66) nach und sorgt für Transparenz.

Der Schweizer Gesetzgeber hat im Nachgang zur Finanzkrise von 2007/2008 spezielle Regeln zur Stabilisierung, Sanierung oder Liquidation von systemrelevanten Instituten erlassen. Diese verlangen insbesondere neben erhöhten Kapital- und Liquiditätspuffern eine Recovery- und Resolution-Planung. Dafür müssen die Institute auch organisatorische und operationelle Anforderungen, sogenannte "Fähigkeiten", erfüllen. Die FINMA überprüft und beurteilt, inwiefern die Vorbereitungsarbeiten der Institute und die jeweilige Planung den gesetzlichen Anforderungen an die systemrelevanten Institute entsprechen.

Eine Beurteilung der Vorbereitungsarbeiten und der Recovery- und Resolutionpläne als "grün" bedeutet, dass diese den gesetzlichen Anforderungen grundsätzlich entsprechen und als umsetzbare Option erscheinen. Inwiefern und bis zu welchen Grad die Pläne dann im Krisenfall umgesetzt oder andere Optionen gewählt werden, hängt von der konkreten Krise des betroffenen Instituts, von der Konstellation und auch vom jeweiligen Marktumfeld ab.

Bei der Resolution-Berichterstattung handelt es sich um einen Rückblick auf den generellen Stand der Vorbereitungsarbeiten und Planung bis zu einem bestimmten Stichtag. |

Weiterführende Informationen:

Informationen zu den Regeln für systemrelevante Institute

Die FINMA informiert umfassend über die Regulierung systemrelevanter Institute in der Schweiz, über ihre Rolle als Resolution-Behörde und zu den Verfahren für die Beurteilung der Abwickelbarkeit sowie über den Anleger- und Konsumentenschutz auf dem Schweizer Finanzplatz.

Begriffe/Glossar

Stabilisierungsplan (Recovery-Plan): Im Stabilisierungsplan legt das systemrelevante Unternehmen dar, mit welchen Massnahmen es sich im Fall einer Krise nachhaltig so stabilisieren will, dass es seine Geschäftstätigkeit ohne staatliche Eingriffe fortführen kann. Die FINMA genehmigt den Stabilisierungsplan. Der Stabilisierungsplan liegt in der Verantwortung der Bank. Die FINMA prüft, ob der Plan die Anforderungen von Gesetz und Verordnung insgesamt erfüllt, ohne dessen Umsetzbarkeit zu bestätigen.

(Schweizer) Notfallplan: Mit dem Notfallplan haben systemrelevante Banken den Nachweis zu erbringen, dass ihre systemrelevanten Funktionen in einer Krise ohne Unterbrechung weitergeführt werden können. Als systemrelevant gelten dabei nur Funktionen, die für die Schweizer Volkswirtschaft von grosser Bedeutung sind, vorwiegend das inländische Einlagen- und Kreditgeschäft sowie der Zahlungsverkehr (systemrelevante Funktionen). Aus diesem Grund spricht man auch vom Schweizer Notfallplan. Für die global systemrelevanten Banken ist eine Auslösung des Notfallplans mit gleichzeitigem Konkurs der Gruppe als Ultima Ratio vorgesehen. Die FINMA prüft die Massnahmen des Notfallplans im Hinblick auf deren Wirksamkeit im Fall einer drohenden Insolvenz der Bank.

Abwickelbarkeit (Resolvability): Die Abwickelbarkeit bezeichnet die Sanier- und Liquidierbarkeit eines Unternehmens. Eine systemrelevante Bank gilt dann als abwickelbar, wenn die Voraussetzungen dafür geschaffen worden sind, dass sie in einer Krise geordnet saniert werden oder via Konkurs aus dem Markt austreten kann.

Abwicklungsplan (Resolution-Plan): Der von der FINMA erstellte Plan zur Sanierung oder Liquidation eines systemrelevanten Unternehmens als Ganzes (das heisst bei international tätigen systemrelevanten Banken die gesamte Gruppe inkl. ausländischer Gruppengesellschaften, weshalb der Plan bei diesen Banken als "global" bezeichnet wird). In diesem Plan legt die FINMA dar, wie eine von ihr angeordnete Sanierung oder Liquidation durchgeführt werden kann.

Rabatte: Die Schweizer Too-big-to-fail-Gesetzgebung sah ein Anreizsystem vor, wonach die beiden Schweizer Grossbanken für die Verbesserung ihrer globalen Abwickelbarkeit auf den Anforderungen an die zusätzlichen verlustabsorbierenden Mittel Erleichterungen (sogenannte Rabatte) erhielten. Die Banken haben das maximale Rabattpotential (62,5% von 5,7% der risikogewichteten Aktiva respektive 2% der Verschuldungsquote) ausgeschöpft und müssen somit entsprechend weniger verlustabsorbierendes Kapital halten. Ab dem 1. Januar 2023 führt die FINMA ein jährliches Resolvability Assessment unter Berücksichtigung der Anforderungen der Bankenverordnung (Art. 65a BankV) durch. Bei Feststellung von Defiziten kann sie neu Zuschläge auf die Gone-Concern-Komponente sowie allenfalls auf die Liquiditätshaltung festlegen.

Kontakt

Tobias Lux, Mediensprecher

Tel. +41 31 327 91 71

tobias.lux@finma.ch

Vinzenz Mathys, Mediensprecher

Tel. +41 31 327 19 77

vinzenz.mathys@finma.ch