Die FINMA beaufsichtigt den Schweizer Finanzplatz mit dem Ziel, die Stabilität der Finanzmärkte zu gewährleisten sowie die Anlegerinnen, Gläubiger und Versicherten zu schützen. In diesem Beitrag zeigt Thomas Hirschi, Leiter der Bankenaufsicht, wie die FINMA mit ihrem proportionalen und risikobasierten Ansatz eine effektive Aufsicht betreibt und gleichzeitig die Beaufsichtigten wo sinnvoll und möglich entlastet.

Die Schweiz ist mit ihrer überproportional grossen und leistungsfähigen Finanzindustrie darauf angewiesen, als Finanzplatz einen guten Ruf zu erhalten und ihn laufend zu erneuern.

Der FINMA kommt dabei als unabhängige und integrierte Aufsichtsbehörde eine zentrale Rolle zu. Sie hat den gesetzlichen Auftrag, die Funktionsfähigkeit der Finanzmärkte sicherzustellen und die Kundinnen und Kunden der Finanzdienstleister zu schützen. Eine effektive und effiziente Aufsichtstätigkeit der FINMA schafft die Voraussetzungen dafür, dass Kundinnen und Kunden die Angebote der Finanzdienstleister in der Schweiz mit einem hohen Mass an Sicherheit nutzen können und dass Vertrauen in die Marktteilnehmer entsteht. Auch die Beaufsichtigten selbst profitieren von der Finanzmarktaufsicht, indem sie ihren Geschäften in einem stabilen und von Vertrauen geprägten Umfeld nachgehen können. Der Nutzen, den die Marktteilnehmer, ihre Kundinnen und Kunden sowie der gesamte Finanzplatz aus der Aufsicht ziehen, muss dabei natürlich immer grösser sein als die durch die Aufsicht entstehenden Kosten.

Proportionale und risikobasierte Aufsicht als effektiver Ansatz

Die FINMA stellt dieses positive Kosten-Nutzen-Verhältnis durch zahlreiche Massnahmen sicher. So gestaltet sie ihre Aufsicht möglichst proportional und risikobasiert und setzt sich auch in der Regulierung für Verhältnismässigkeit ein. Sie berücksichtig die Grösse und die Bedeutung des jeweiligen Finanzinstituts, ebenso wie das Geschäftsmodell, das jeweilige Kontrollumfeld und die daraus resultierenden Risiken. Je grösser das Institut und je relevanter die entsprechenden Risiken, desto strenger sind die aufsichtsrechtlichen Erwartungen und desto engmaschiger auch die Aufsicht der FINMA. Umgekehrt gilt: Je kleiner das Institut und je geringer die Risiken, desto grösser ist die Entlastung. Dieser proportionale und risikobasierte Ansatz gewährleistet ein differenziertes und effizientes Vorgehen der FINMA und erlaubt gleichzeitig eine angemessene Entlastung für kleinere Akteure.

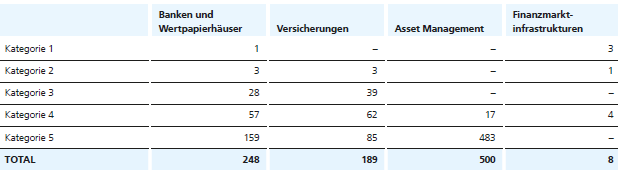

Zu diesem Zweck werden die beaufsichtigten Finanzmarktteilnehmer aufgrund von Grösse und Risikopotenzial für Anlegerinnen, Gläubiger und Versicherte sowie für den gesamten Finanzplatz in fünf Kategorien eingeteilt. Die Kategorie 1 umfasst die grössten und am stärksten beaufsichtigten Institute, die Kategorie 5 die kleinsten und am wenigsten stark beaufsichtigten.

Aufsichtskategorisierung 2023

Anzahl Beaufsichtigte in den Kategorien 1 bis 5

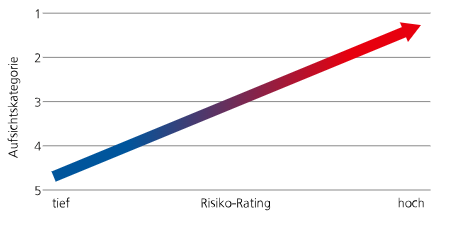

Zusätzlich zu dieser Einteilung erhält jedes Institut ein FINMA-internes Rating, das die Risikoeinschätzung durch die FINMA widerspiegelt. Die Aufsichtskategorie und das Rating bestimmen die Intensität der Aufsicht.

Intensität der Aufsicht

Proportionalität am Beispiel Banken und Wertpapierhäuser

Nimmt man die Regulierung der Banken als Beispiel, müssen die Institute der Kategorien 1 und 2 deutlich höhere Anforderungen an Eigenkapital, Liquidität und Risikomanagement erfüllen. Dies spiegelt ihre Einstufung als systemrelevant, ihre komplexe Risikostruktur und die damit verbundenen Systemrisiken. Sie müssen mehr Kapital als Puffer gegen potenzielle Verluste vorhalten und strengere Liquiditätsanforderungen erfüllen, um jederzeit über ausreichende Mittel zu verfügen. Grössere Banken sind zudem verpflichtet, bezüglich Corporate Governance höhere Anforderungen umsetzen. Institute der Kategorien 1 bis 3 müssen über eine eigenständige Risikokontrolle und Compliance-Funktion als unabhängige Kontrollinstanzen verfügen. Sie müssen auch weitergehende Massnahmen zur Sicherstellung der operationellen Resilienz implementieren, etwa gegenüber Cyber-Risiken, beim Business Continuity Management oder im Umgang mit kritischen Daten. Im Zusammenhang mit Klimarisiken müssen systemrelevante Institute (Kategorien 1 und 2) die wesentlichen Finanzrisiken sowie deren Einfluss auf Geschäftsstrategie, Geschäftsmodell und Finanzplanung beschreiben. Auch der Prozess zur Identifizierung, Bewertung und Mitigation dieser Risiken ist offenzulegen. Für nicht systemrelevante Banken gelten weniger strenge Anforderungen, wobei zwischen den Kategorien 3 bis 5 weiter differenziert wird.

Analog verhält es sich mit der Aufsicht. Die systemrelevanten Institute (Kategorien 1 und 2) unterliegen einer laufenden, intensiven und engmaschigen Aufsicht. Die FINMA setzt dabei eine Vielzahl von Instrumenten ein, darunter regelmässige Vor-Ort-Kontrollen, detaillierte Berichterstattungspflichten sowie Stresstests oder Szenarioanalysen. Die Banken der Kategorien 3 werden weniger intensiv beaufsichtigt, und bei Banken der Kategorien 4 und 5 erfolgt die Aufsicht überwiegend datenbasiert. Eine vertiefte Prüfung findet hingegen bei Verstössen gegen Vorschriften oder besonderen Auffälligkeiten statt. Die Berichterstattung ist weniger umfangreich und es gibt seltener Vor-Ort-Kontrollen.

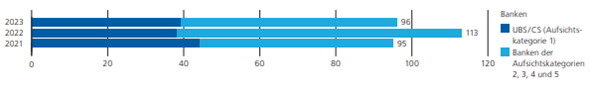

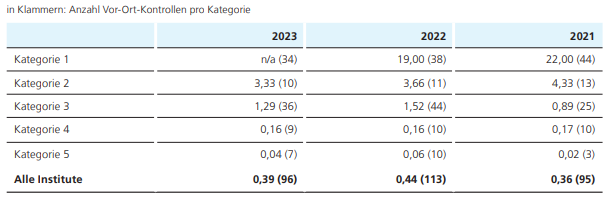

Konkret erfolgten von 2021 bis 2023 bei den rund 220 Banken der Aufsichtskategorien 4 und 5 insgesamt 52 Vor-Ort-Kontrollen. Bei den Instituten in der Kategorie 1 erfolgten im selben Zeitraum 116 Vor-Ort-Kontrollen. Als direkte Folge der 2023 durchgeführten Vor-Ort-Kontrollen sprach die FINMA bei gewissen Instituten auch Eigenmittelzuschläge aus. Bei den Enforcementaktivitäten führte die FINMA in den vergangenen zehn Jahren 20 Prozent der Abklärungen und Enforcementverfahren bei den Banken der Kategorie 1 und 2 durch, obwohl sie nur 2 Prozent der beaufsichtigten Institute ausmachen.

Vor-Ort-Kontrollen bei Banken

Durchschnittliche Anzahl Vor-Ort-Kontrollen pro Institut bei Banken

(In Klammern: Anzahl Vor-Ort-Kontrollen pro Kategorie)

Erfolgreiches Kleinbankenregime zur Entlastung kleiner Finanzmarktteilnehmer

Ein weiteres Beispiel für die Proportionalität ist das sogenannte Kleinbankenregime. Es ist seit 2020 in Kraft und in seiner Ausgestaltung als schweizerische Besonderheit weltweit einzigartig. Gut kapitalisierte und gut geführte Banken und Wertpapierhäuser der Kategorien 4 und 5 können auf freiwilliger Basis am Kleinbankenregime teilnehmen. Erfüllen sie die entsprechenden Kriterien, profitieren sie von vereinfachten regulatorischen Anforderungen bei den Eigenmitteln und bei der Liquidität. Dies bedeutet, dass sie weniger aufwendige Berechnungen durchführen müssen, um ihre Kapitalanforderungen zu erfüllen, und sie haben mehr Flexibilität bei der Verwaltung ihrer liquiden Mittel.

Ende 2023 nahmen 54 Kleinbanken und Wertpapierhäuser am Kleinbankenregime teil. Dies entsprich einem Viertel der Beaufsichtigten der Kategorien 4 und 5. Es bringt ihnen eine deutliche Entlastung und einen reduzierten Aufwand bei der Regulierung und der Aufsicht.

Mit dem Inkrafttreten des revidierten Versicherungsaufsichtsgesetzes (VAG) und der revidierten Aufsichtsverordnung (AVO) und motiviert durch den Erfolg des Kleinbankenregimes, hat die FINMA auf Anfang 2024 ein analoges Kleinversichererregime für Versicherungsunternehmen eingeführt. Damit können auch in dieser Branche kleine, gut kapitalisierte, liquide und gut geführte Versicherer von regulatorischen und aufsichtsrechtlichen Erleichterungen profitieren.

Die Grenzen der Proportionalität

Die Proportionalität kann nicht überall in gleichem Masse Anwendung finden. Kleine Beaufsichtigte müssen mit der proportionalen Regulierung und Aufsicht zwar einen geringeren Aufwand betreiben als grosse. Sie müssen ihre Risiken aber dennoch kennen und begrenzen sowie den Schutz der Einlagen sicherstellen. Insbesondere in den Conduct-Bereichen Geldwäscherei, Anlegerschutz, Marktverhalten und grenzüberschreitendes Dienstleistungsangebot gewährt die FINMA keine Erleichterungen.

So müssen auch kleine Institute die Vorschriften zur Bekämpfung der Geldwäscherei und hinsichtlich dem Risikomanagement beim Angebot von Finanzdienstleistungen im Ausland umsetzten, um die Reputation des Finanzplatzes nicht zu gefährden. Ein weiteres Beispiel ist der Umgang mit Sanktionen, der für alle Institute, unabhängig von deren Grösse, gleich gehandhabt wird. Auch der Schutz der Kundinnen und Kunden beim Vertrieb von Finanzdienstleistungen oder bei der Ausführung von Börsenaufträgen kann nicht durch Kapital oder Liquidität aufgewogen werden. Diese Risiken hängen naturgemäss nicht von der Grösse eines Finanzmarktteilnehmers ab und die entsprechenden Vorschriften werden für alle Aufsichtskategorien gleichwertig umgesetzt.

Die künftige Entwicklung der Proportionalität

Die FINMA verfolgt weitere Initiativen, um die Aufsicht und die Regulierung in ihrem Zuständigkeitsbereich möglichst verhältnismässig zu gestalten und sie setzt sich auch in der übergeordneten Regulierung für eine proportionale Ausgestaltung ein, etwa bei den Abschlussarbeiten zu Basel III und den dazugehörenden FINMA-Rundschreiben. Sie wird auch in Zukunft bei der Erarbeitung neuer oder der Aktualisierung bestehender Regulierungen und Aufsichtsansätze mögliche Entlastungen prüfen und – wo sinnvoll – im Rahmen ihres gesetzlichen Auftrags umsetzen.