Riciclaggio di denaro: vigilanza sulla condotta quale asse prioritario (2019)

Come esplicato nel rapporto Monitoraggio FINMA dei rischi, pubblicato per la prima volta nel dicembre 2019, il riciclaggio di denaro continua a essere uno dei rischi principali per gli assoggettati e la piazza finanziaria svizzera. La contrazione dei margini può indurre gli istituti finanziari ad avviare relazioni d’affari a rischio. A presentare un coinvolgimento diretto con i flussi finanziari derivanti dalle attività di corruzione e appropriazione indebita sono spesso i clienti privati facoltosi, il più delle volte qualificati come persone esposte politicamente, ma anche le aziende statali o parastatali e i fondi sovrani. La complessità delle strutture, in particolare con l’interposizione di società di sede, può accrescere i rischi di riciclaggio di denaro. Sebbene molti istituti abbiano ulteriormente migliorato il loro dispositivo di prevenzione del riciclaggio di denaro, riescano a individuare con frequenza sempre maggiore i valori patrimoniali sospetti e li segnalino all’Ufficio di comunicazione in materia di riciclaggio di denaro (MROS), i rischi per gli istituti finanziari nelle operazioni di gestione patrimoniale transfrontaliere permangono elevati.

Vigilanza in materia di riciclaggio di denaro basata sul rischio

La FINMA ha analizzato i casi di enforcement degli ultimi anni incentrati sul rispetto delle disposizioni in materia di lotta contro il riciclaggio di denaro, con l’obiettivo di trarre insegnamenti utili per la vigilanza corrente in questo ambito.

Per ogni caso di enforcement LRD la FINMA ha indagato in merito a due questioni fondamentali: da un lato, il motivo per cui è stato possibile che presso un assoggettato alla vigilanza si verificassero gravi violazioni della Legge sul riciclaggio di denaro, dall’altro come sarebbe stato possibile accrescere le opportunità di individuare il caso con maggiore tempestività nell’ambito dell’audit prudenziale.

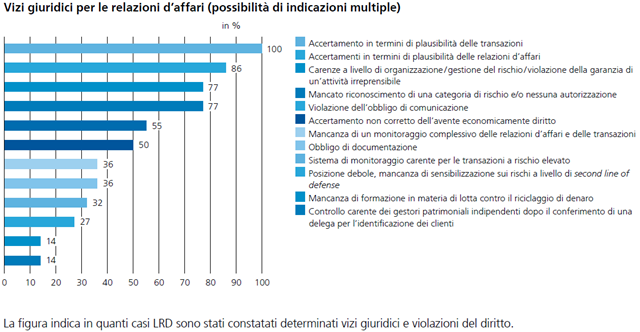

Peculiarità dei casi di enforcement trattati in materia di riciclaggio di denaro

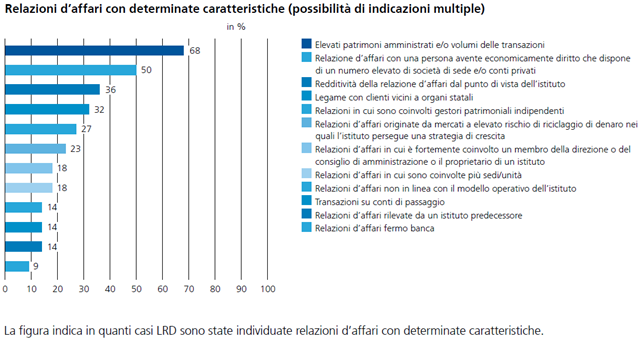

Dall’analisi condotta dalla FINMA è emerso che molte delle relazioni d’affari coinvolte presentano caratteristiche analoghe: ad esempio, valori patrimoniali e volumi delle transazioni considerevoli, relazioni d’affari tra una persona avente economicamente diritto e un numero elevato di società di sede, o una cospicua redditività. Sono altresì state constatate ripetute violazioni di legge, come esami critici carenti della plausibilità economica delle transazioni o il mancato riconoscimento di una situazione a rischio elevato.

Questi elementi sono rilevanti anche ai fini dello svolgimento dell’audit prudenziale ed evidenziano l’importanza di una selezione della campionatura basata sul rischio: tale pratica accresce la possibilità che presunte relazioni d’affari critiche vengano effettivamente esaminate.

Nel quadro della verifica, il comportamento tenuto durante la transazione dovrebbe sempre essere raffrontato con lo scopo perseguito e con il retroscena della relazione d’affari. Un controllo della plausibilità delle transazioni senza includere gli elementi KYC (know your customer) è praticamente impossibile. Infine, l’analisi ha evidenziato anche quali aspetti possono essere coperti in modo ancora migliore dalla vigilanza in materia di lotta contro il riciclaggio di denaro, come ad esempio la posizione della compliance in seno all’istituto o il monitoraggio complessivo, vale a dire a livello sia di impresa che di gruppo, delle relazioni d’affari e delle transazioni.

Gli elementi utili così appresi sono confluiti nella rielaborazione delle disposizioni di audit per le società di revisione. Per la selezione dei dossier dei clienti sottoposti ad audit la FINMA fornisce d’ora in poi come orientamento generale possibili criteri per la definizione orientata al rischio del campione. Tali criteri comprendono per esempio le relazioni d’affari gestite da più sedi o unità (shared relationships), facenti capo a consulenti della clientela con i maggiori introiti o bonus, in mercati rischiosi sui quali l’istituto persegue una strategia di crescita, oppure intrattenute con clienti parastatali.

Rielaborazione dei requisiti di audit LRD

Nel quadro della sua attività di sorveglianza, la FINMA vigila anche affinché gli intermediari finanziari assoggettati rispettino le prescrizioni in materia di lotta contro il riciclaggio di denaro. Ogni anno conduce un numero cospicuo di controlli in loco. Segnatamente, nel 2019 sono stati 31. Oltre alle verifiche effettuate direttamente, nell’attività di vigilanza la FINMA si avvale soprattutto delle società di audit, che operano come braccio prolungato attenendosi alle istruzioni impartite dalla FINMA. Come base per la conduzione degli audit LRD viene utilizzato il cosiddetto «modulo di rilevamento LRD».

Il 1º gennaio 2019 è entrata in vigore la Circolare FINMA 13/3 «Attività di audit» sottoposta a revisione parziale che, a prescindere dalle basi legali, costituisce il fondamento dell’audit prudenziale. La revisione persegue l’obiettivo di aumentare l’efficienza e l’efficacia dell’attività di audit attraverso cicli di verifica pluriennali e un coerente orientamento al rischio. Alla luce delle novità introdotte, la tempistica per la rielaborazione dell’attuale modulo di rilevamento LRD è risultata ideale.

Fino a oggi tale documento copriva in modo capillare tutti gli obblighi LRD, era uguale per tutti gli istituti e non lasciava alcun margine nell’applicazione improntata alla proporzionalità. Agli obblighi LRD di natura perlopiù formale veniva pertanto conferita la stessa rilevanza di quelli materiali. La rielaborazione del modulo di rilevamento consente d’ora in poi di effettuare un audit LRD maggiormente orientato al rischio. I punti di audit vengono ridotti a un minimo ragionevole che deve essere verificato durante ogni audit. D’ora in poi sono inoltre previsti cinque moduli tematici che possono essere applicati in modo orientato al rischio. Essi vertono su sorveglianza di booking center esteri, regole di identificazione, strutture complesse, approfondimento della tematica concernente le persone esposte politicamente e trade finance.

Elementi e punti focali della vigilanza sugli OAD

Strutture adeguate, sufficienti risorse di personale e funzioni di controllo indipendenti costituiscono fattori di centrale importanza per una vigilanza efficiente, improntata al lungo termine e credibile anche sul piano internazionale. Questi aspetti erano stati già messi in evidenza dal Messaggio del 1996 relativo alla Legge sul riciclaggio di denaro (FF 1996 III 1041).

Alla luce di questi elementi, nel 2018 la FINMA ha posto l’enfasi dei controlli in loco presso gli organismi di autodisciplina (OAD) sulla strutturazione quantitativa e qualitativa delle corrispondenti risorse lungo l’intera catena dei loro processi di autorizzazione, ammissione, vigilanza e misure sanzionatorie.

Nell’ambito di un benchmarking la FINMA ha effettuato un raffronto trasversale a tutti gli OAD per quanto riguarda la dotazione di risorse e la relativa allocazione. In occasione di un evento informativo tenutosi nell’estate 2019 la FINMA ha poi presentato agli organismi di autodisciplina riconosciuti i risultati ottenuti, i quali indicano la necessità di intensificare l’orientamento basato sul rischio delle risorse. Inoltre alcuni OAD, che rispetto agli altri hanno impiegato risorse sostanzialmente più esigue per la vigilanza senza che i propri membri presentino livelli di rischio inferiori, dovranno adottare misure di ottimizzazione per quanto concerne la dotazione e l’allocazione delle loro risorse specialistiche.

La FINMA ha inoltre constatato che la vigilanza sugli OAD in merito alla verifica materiale delle violazioni degli obblighi di accertamento ai sensi dell’art. 6 LRD e alla correlata verifica delle violazioni degli obblighi di comunicazione è suscettibile di miglioramenti.

Per il 2019 il punto focale della vigilanza della FINMA sugli OAD era costituito dalla garanzia dell’indipendenza come OAD e dalla gestione dei conflitti di interesse da parte di tali organismi. Questo elemento costituisce infatti un requisito fondamentale per una vigilanza credibile sugli organismi di autodisciplina.

Nell’ambito dei controlli in loco, nel corso del 2019 la FINMA ha quindi verificato tra l’altro se gli organismi di autodisciplina garantiscono in qualsiasi momento l’indipendenza della vigilanza, se e quali disposizioni vengono adottate dagli OAD per evitare conflitti d’interesse e se le regole di ricusazione vengono rispettate in modo corretto e trasparente. La FINMA informerà gli organismi di autodisciplina in merito ai risultati delle analisi consolidate sui punti focali della vigilanza, segnalando contestualmente un eventuale fabbisogno d’intervento.

Terminata la vigilanza sugli IFDS

Con l’entrata in vigore della LIsFi e della LSerFi il 1º gennaio 2020, è terminata con effetto dal 31 dicembre 2019 la vigilanza della FINMA sugli IFDS, di conseguenza i restanti IFDS sono stati automaticamente liberati dalla relativa vigilanza. Gli IFDS che anche dopo l’esonero dalla vigilanza della FINMA continuano a esercitare un’attività di intermediario finanziario a titolo professionale ai sensi dell’art. 2 cpv. 3 LRD dovranno d’ora in poi affiliarsi a un OAD riconosciuto al più tardi entro la fine del 2020.

(Dal Rapporto annuale 2019)